Riester Rente wechseln

Wann macht ein Wechsel Sinn?

Du hast einen Riester-Vertrag und bist dir nicht sicher, ob deine Anbieterwahl die richtige war? Du überlegst, ob du deine Riester-Rente wechseln sollst? Dann bist du hier genau richtig.

In diesem Ratgeber erfährst du, wann ein Wechsel deines bestehenden Riester-Rentenvertrags sinnvoll ist und wann nicht. Wir betrachten die Vor- und Nachteile eines Wechsels und gehen auf die wichtigsten Fallstricke ein, die du unbedingt beachten musst.

Benjamin de Groot

Finanzexperte

Das wichtigste in Kürze:

- Grundsätzlich ist bei jedem Riester-Renten-Vertrag eine Wechseloption vorgesehen. D.h. man kann das angesparte Kapital vollständig auf einen neuen Anbieter übertragen.

- Anders als bei einer Kündigung bleiben bei einem Wechsel die bisher erhaltenen Zulagen und Steuervorteile erhalten und werden auf den neuen Vertrag übertragen.

- Hat man weniger Guthaben in seinem Vertrag als man eingezahlt hat, dann sollte man den Vertrag eher beitragsfrei stellen als wechseln. Aufgrund der Beitragsgarantie muss die Versicherung die Differenz zwischen eingezahlten Beiträgen und Guthaben ersetzen.

- Wenn man wechseln möchte, sollte man in eine Nettopolice also einen Vertrag ohne Provisionen wechseln, um nicht erneut die Abschlusskosten zu zahlen

Grundlagen zum Wechsel der Riester-Rente

Es gibt verschiedene Gründe, warum man mit seinem Riester-Vertrag unzufrieden sein kann. Die häufigsten sind dabei zu hohe Kosten und zu geringe Rendite. Doch was tun, wenn man unzufrieden ist?

Das an was die meisten Verbraucher als erstes denken, ist, den Vertrag einfach zu kündigen. Doch der Gesetzgeber hat noch weitere Gestaltungsmöglichkeiten vorgesehen, die in viele Fällen die bessere Alternative zur Kündigung sind. Schauen wir uns diese Gestaltungsmöglichkeiten einmal an.

Riester-Rente kündigen

Eine Gestaltungsmöglichkeit ist, seinen bestehenden Vertrag zu kündigen. D.h. der Vertrag, wird aufgelöst und man erhält sein bis dahin angesammeltes Kapital ausgezahlt. Allerdings nur mit einer entscheidenenden Einschränkung.

Die Zulage und den Steuervorteil, die man bisher erhalten hat, werden dem Kapital entnommen und nur was dann noch übrig bleibt, wird ausgezahlt. Aus diesem Grund sollte man zur Variante der Kündigung nur greifen, wenn man kurzfristig sehr dringend auf das Kapital angewiesen ist.

In den meisten Fällen sind die zwei nächsten Gestaltungsmöglichkeiten eine bessere Alternative.

Riester-Rente beitragsfrei stellen

Eine weitere Gestaltungsmöglichkeit ist, seinen Vertrag beitragsfrei zu stellen. D.h. dass der Vertrag zwar bestehen bleibt, aber keine weiteren Beiträge mehr eingezahlt werden. Dies hat den Vorteil, dass die bisher erhaltene Zulage und Steuervorteil erhalten bleiben.

Das bis zum Zeitpunkt der Beitragsfreistellung angesammelte Kapital bleibt bis zum Rentenbeginn weiter im Vertrag und wird auch weiterhin angelegt und verzinst und dann zum Rentenbeginn als lebenslange Rente ausgezahlt.

Diese Variante bietet sich vor allem dann an, wenn man für seinen weiteren Vermögensaufbau keinen Riester mehr nutzen, aber seine bisherigen Zulagen und Steuervorteile nicht verlieren will.

Riester-Rente wechseln

Die dritte Gestaltungsmöglichkeit ist der Wechsel der Riester-Rente vom aktuellen Anbieter auf einen neuen. Von einem Wechsel spricht man, wenn der alte Vertrag aufgelöst wird, das angesparte Kapital in einen neuen Vertrag übertragen und dieser dann weitergeführt wird. Jeder, der einen Riester-Vertrag hat, darf einen solchen Wechsel durchführen.

Auch hier bleiben alle bisher erhaltenen Steuervorteile und Zulagen erhalten. Diese Variante eignet sich vor allem für die Verbraucher, die weiterhin von den Vorteilen des Riesters profitieren wollen, aber mit Ihrem aktuellen Vertrag nicht zufrieden sind.

Zusammengefasst kann man sagen, dass in der Regel die Kündigung die schlechteste der drei Varianten ist. Ob man sich eher für die Beitragsfreistellung oder einen Wechsel entscheidet, ist maßgeblich davon abhängig, ob man grundsätzlich den Riester für seinen Vermögensaufbau weiter nutzen möchte oder nicht.

Was können Gründe für einen Wechsel der Riester-Rente sein?

Die Gründe für einen Wechsel der Riester-Rente können vielfältig sein. Meist ist es ein Zusammenspiel von verschiedenen Gründen. Auf einige der wichtigsten gehen wir im Folgenden ein:

Zu hohe Kosten

Einer der wichtigsten Gründe, seine Riester-Rente zu wechseln, sind zu hohe Kosten. Darunter fallen sowohl die Abschluss- und Vertriebskosten (diese fallen bei einer Nettopolice nicht an) und die laufenden Kosten oder auch Verwaltungskosten genannt.

Hohe Kosten wirken sich direkt mindernd auf die Rendite aus und führen somit langfristig zu weniger Guthaben im Vertrag. Je höher die Kosten sind, desto weniger des eingezahlten Beitrags bleibt zur Investition übrig.

Man sollte beachten, dass selbst wenn man bereits aus der Phase der Abschlusskosten raus ist (weil der Vertrag schon einige Jahre läuft), die Abschlusskosten immer noch relevant sind. In der Regel fallen nämlich auf jede erhaltene Zulage, die gutgeschrieben wird, neue Abschluss- und Vertriebskosten an.

Schlechte Geldanlage

Ein weiterer Grund für einen Wechsel der Riester-Rente kann eine zu schlechte Auswahl in der Geldanlage sein. Die Wahl der Geldanlage ist neben den Kosten der entscheidende Punkt für die Rendite, die erzielt werden kann und somit entscheidend mit verantwortlich für die Höhe der Rente, die am Ende ausgeschüttet wird.

Vor allem bei älteren Verträgen kann es sein, dass die Möglichkeiten bei der Wahl der Geldanlage sehr eingeschränkt sind und man nur auf wenige und häufig auch teure Fonds zugreifen kann. Idealerweise sollte es bei der Wahl der Geldanlage die Möglichkeit geben, in ein breites Angebot aus ETFs investieren zu können.

Vertrag mit niedriger Garantieverzinsung

Dieser Punkt ist vor allem relevant, wenn man sich für einen sogenannten klassischen Tarif statt für eine fondsgebundene Variante eines Riesters entscheiden hat. Bei einem klassischen Tarif ergibt sich die Rendite des Vertrags aus dem Garantiezins und Überschüssen, die die Versicherung erwirtschaftet.

In den letzten Jahren ist der Garantiezins allerdings immer weiter gesunken, sodass wir 2024 noch bei einem Zins von 0,25% waren (Seit 2025 bei 1%). Dazu kommen dann noch die Überschüsse. Hier sollte man jedoch beachten, dass aus den Überschüssen alle Garantiverträge bezahlt werden müssen. Also auch deutlich ältere mit höheren Garantieverzinsungen. Dieser Umstand führt dazu, dass häufig von den Überschüssen nicht mehr so viel übrig bleibt.

Falsches Riestermodell gewählt

Einen Riester gibt es nicht nur als Versicherungslösung, sondern beispielsweise als Banksparplan oder auch als Wohnriester. Jetzt kann der Fall eintreten, dass man sich in der Vergangenheit für ein Modell entschieden hat, dass zur heutigen Lebensplanung nicht mehr passt.

Ein Beispiel dafür wäre ein Wohnriester, den man einmal abgeschlossen hat mit der Idee, diesen zum Hausbau zu nutzen. Über die Zeit stellt sich aber heraus, dass der Hausbau besser anderweitig finanziert werden kann. In dem Fall sollte man besser den Vertrag wechseln, als in ein unpassendes Modell weiter zu sparen.

Vorteile eines Wechsels

Schauen wir uns einmal an, welche die wichtigsten Vorteile sind, die ein Wechsel der Riester-Rente mit sich bringen kann. Voraussetzung dafür ist natürlich, dass der neue Anbieter in den gleich genannten Punkten auch tatsächlich besser ist als der aktuelle:

Geringere Kosten

Gerade bei der Riester-Rente sind die Kosten einer der entscheidendsten Faktoren dafür, ob es sich um einen guten oder weniger guten Vertrag handelt. Hier gilt je geringer die Kosten, desto besser. Durch einen Wechsel können idealerweise die Kosten deutlich reduziert werden. Dies können sowohl die Abschluss- und Vertriebskosten sowie die laufenden Kosten sein.

Mehr bzw. bessere Auswahl bei der Geldanlage

Eine größere und bessere Auswahl bei der Geldanlage kann dabei helfen, mit der gewählten Geldanlage eine bessere Rendite zu erzielen. Darüber hinaus lässt sich bei einer größeren Auswahl das Portfolio leichter an die persönlichen Anlagepräferenzen anpassen. Die eigenen Risiko- und Nachhaltigkeitspräferenzen können sich so besser im individuell gestalteten Portfolio wiederfinden.

Höhere Ablaufleistung

Durch geringere Kosten bleibt ein höherer Anteil der gezahlten Beiträge übrig, der investiert werden kann. Durch die bessere Rendite mit diesem höheren Anteil kann eine deutlich höhere Ablaufleistung erzielt werden. Die höhere Ablaufleistung resultiert dann logischerweise in einer höheren lebenslangen Rente.

Lohnt sich ein Wechsel für dich?

Lass dir jetzt kostenfrei ein Angebot für deine Riester-Nettopolice berechnen und schau ob ein Wechsel sich lohnt

- Kostenfrei und unverbindlich

- Individuelle Berechnung

- Verschiedene Tarife zur Auswahl

Nachteile eines Wechsels

Nachdem wir uns die Vorteile eines Wechsels angeschaut haben, betrachten wir auch die wichtigsten möglichen Nachteile, die mit einem Wechsel verbunden sein können:

Wechsel zu einem schlechteren Anbieter

Nur weil man wechselt, heißt dies noch lange nicht, dass man auch einen besseren Vertrag hat als vorher. Es kann hier durchaus passieren, dass man zu einem Anbieter wechselt mit einer schlechteren Kostenquote oder sonstigen Einschränkungen, wodurch man letztendlich schlechter darstellt als davor.

Wechselkosten

Mit dem Wechsel einer Riester-Rente sind Kosten verbunden. Man unterteilt sie in die Wechsel bzw. Portierungskosten sowie die Kosten für den Abschluss eines neuen Vertrags.

Aus diesem Grund entscheidet man sich bei einem Wechsel idealerweise für einen Tarif ohne Provisionen (Nettotarif/Nettopolice), so kann man das Problem der erneuten Abschlusskosten umgehen.

Man muss hier zwar noch ein Vermittlungshonorar zahlen, was in der Regel aber deutlich geringer sein sollte als die sonst im Vertrag enthaltenen Provisionen. Bei FragFina belaufen sich beispielsweise die Kosten für eine Riester-Rente ohne Provision auf einmalig 299€.

Genauer auf das Thema Kosten gehen wir auch noch einmal im Verlauf dieses Ratgebers ein.

Neue Berechnungsgrundlage

Wenn man einen neuen Vertrag abschließt, gelten immer die dann gültigen Berechnungsgrundlagen. Relevant ist dies vor allem für die Rentenfaktoren. Also den Umrechnungsfaktor, mit dem das angesparte Kapital zum Renteneintritt in eine lebenslange Rente umgewandelt wird.

Da wir in der Vergangenheit ein höheres Garantiezinsnivaue als heute hatten, sind bei alten Verträgen die Rentenfaktoren häufig höher als bei Verträgen, die man heute abschließt. D.h. für dasselbe Kapital wird weniger Rente ausgezahlt.

Man sollte also bei seiner Entscheidung berücksichtigen, dass man mehr angespartes Kapital benötigt, um auf die gleiche Rente zu kommen. Was aber natürlich bei einer geringeren Kostenquote und entsprechender Laufzeit schnell erreicht werden kann.

Mehr Infos zu diesem Thema findest du in unserem Ratgeber zum Rentenfaktor.

Wann ergibt ein Wechsel der Riester-Rente Sinn?

Wie wir bereits gehört haben, hat jede Person, die einen Riester-Vertrag hat, das Recht und die Möglichkeit, in einen anderen Riester-Vertrag zu wechseln und sein bisher vorhandenes Guthaben zu portieren.

Wie wir aber auch gesehen haben, hat ein Wechsel nicht nur Vorteile. Im schlechtesten Fall kann es sogar sein, dass man sich schlechter stellt als vorher. Deshalb sollte die Entscheidung gut überlegt sein.

Im Folgenden geben wir dir mit verschiedenen Fragen eine Hilfestellung bei deinem Entscheidungsprozess. Solltest du mehrere Fragen mit Ja beantworten heißt das nicht, dass du in jedem Fall deinen Vertrag wechseln solltest es ist jedoch ein starkes Indiz dafür, dass du dich genauer mit dem Thema beschäftigen solltest.

- Handelt es sich um einen Bruttotarif (Tarif mit Provisionen)?

- Handelt es sich um einen klassischen Tarif (Vertrag mit Garantieverzinsung, bei dem man die Geldanlage nicht frei wählen kann)?

- Besteht die Möglichkeit, in ETFs zu investieren?

- Beträgt die Restlaufzeit noch 15 Jahre oder mehr?

- Handelt es sich bei dem Vertrag um einen Banksparplan oder Wohnriester?

Worauf solltest man beim Wechsel achten?

Nehmen wir an, ein Verbraucher hat einen Riester-Vertrag, mit dem er aus unterschiedlichen Gründen unzufrieden ist aber möchte grundsätzlich die Vorteile des Riesters weiter nutzen. Dann scheint es naheliegend, den Anbieter zu wechseln, das angesparte Kapital zu übertragen und in einem besseren Riester-Vertrag weiter zu sparen.

Hiervon gibt es jedoch eine wichtige Ausnahme, die man in jedem Fall beachten sollte und zwar wenn im aktuellen Vertrag weniger Guthaben ist, als man selber eingezahlt hat. Warum ist das so?

Bei der Riester-Rente ist die gesetzliche Vorgabe das alle Beiträge, die man selber eingezahlt hat, spätestens zum Rentenbeginn auch zur Verfügung stehen müssen, unabhängig von der Wertentwicklung bis dahin. Man spricht hier auch von einer 100%igen Beitragsgarantie.

Jetzt kann es aber vor allem in den ersten Jahren der Vertragslaufzeit sein, dass weniger im Vertrag ist, als man eingezahlt hat. Dies liegt an den Kosten.

Hat man einen Provisionstarif, ist es vereinfacht gesagt so, dass in den ersten Jahren der Vertragslaufzeit von den eingezahlten Beiträgen ein Teil genommen wird, um die Abschluss- und Vertriebskosten zu decken. Dies führt dann häufig dazu, dass zur Anfangszeit der Vertragsstand geringer ist als die eingezahlten Beiträge.

In so einem Fall sollte man den aktuellen Vertrag beitragsfrei stellen und parallel einen neuen Vertrag besparen anstatt das angesparte Kapital auf den neuen Vertrag zu übertragen. Grund dafür ist, dass wegen der erwähnten Beitragsgarantie die Versicherung dazu verpflichtet ist, den Fehlbetrag bis spätestens zum Renteneintritt auszugleichen.

Auf diese Weise kommt die Versicherung für einen Teil der Kosten auf, die man sonst über die eigenen Beiträge gezahlt hätte. Sollte bereits vor Rentenbeginn der Punkt eintreten, dass das Vertragsguthaben gleich oder größer der selber eingezahlten Beiträge ist, kannt man das Guthaben immer noch übertragen.

Was kostet der Wechsel einer Riester-Rente?

Der Wechsel einer Riester-Rente ist mit Kosten verbunden. Man unterscheidet hier zwischen zwei Kostenarten. Das sind zum einen die Wechselkosten und die Kosten für den Abschluss eines neuen Vertrags. Schauen wir uns die beiden Kostenarten einmal etwas genauer an:

Wechselkosten

Unter den Wechselkosten versteht man die Kosten, die entstehen, wenn der alte Anbieter den bisher angesparten Betrag inklusive der Zulagen auf den neuen Vertrag überträgt. Hierbei können sowohl die abgebende Versicherung als auch die neue Versicherung eine Gebühr erheben.

In der Regel ist es aber so, dass nur die Verischerung, die das Guthaben abgibt, dafür eine Bearbeitungsgebühr erhebt. Die Kosten variieren dabei von Anbieter zu Anbieter und liegen einmalig zwischen 50€ und 150€.

Kosten für den Abschluss eines neuen Vertrags

Die zweite Kostenart, die bei dem Wechsel einer Riester-Rente anfällt, sind die Abschlusskosten für den neuen Vertrag. Man unterscheidet hier zwischen zwei Kostenarten bzw. zwei Vertragsvarianten. Die eine Variante ist eine sogenannte Nettopolice (Nettotarif), also ein Vertrag ohne Provisionen und die andere Variante ein Bruttotarif, also ein Vertrag mit Provisionen. Schauen wir uns die beiden Varianten etwas genauer an:

Riester-Rente als Nettopolice

Wie bereits erwähnt fallen bei dieser Variante keine Abschluss- und Vertriebskosten an. D.h. jedoch nicht, dass der Abschluss eines Vertrags vollkommen kostenfrei ist. In der Regel ist es nämlich nicht möglich, einen Vertrag (als Nettopolice) direkt bei der Versicherung abzuschließen. Ein Abschluss ist nur über einen Vermittler möglich, der für diese Dienstleistung ein Vermittlungshonorar nimmt.

Die Kosten für das Vermittlungshonorar werden dabei individuell vom Vermittler festgelegt. Die Spanne ist dabei sehr groß. Angefangen von ein paar hundert € erhebt mancher Vermittler ein Vermittlungshonorar von mehreren Tausend Euro.

Als Orientierung bieten wir diese Dienstleistung beispielsweise für eine einmalige Gebühr von 299€ an. Mehr Informationen findest du auf der Seite ETF-Riester als Nettopolice selbst abschließen.

Riester-Rente als Provisionsvertrag

Wenn man sich für den Weg des Abschlusses über eine Provision entscheidet, berechnen sich die Abschlusskosten anhand der sogenannten Bewertungssumme. Die Bewertungssumme berechnet sich dabei wie folgt:

Bewertungssumme = Monatlicher Beitrag * Laufzeit.

Hier einmal ein Beispiel: Vertragslaufzeit 30 Jahre; monatlicher Sparbeitrag 100€

Bewertungssumme = 30 Jahre * 12 Monate * 100€ = 36.000€

Von der Bewertungssumme wird dann ein gewisser Prozentsatz dem Vertrag (verteilt auf die ersten 5 bis 8 Vertragsjahre) als Abschluss und Vertriebskosten entnommen. Die Höhe des Prozentsatzes ist abhängig vom Anbieter und liegt irgendwo zwischen 1% und 4% der Bewertungssumme.

Wenn wir beispielsweise 3% annehmen, wäre die Berechnun, auf Grundlage unseres obigen Beispiels wie folgt:

Abschluss- und Vertriebskosten = 36.000€ * 3% = 1080€.

Du willst wissen, wie man eine Riester-Rente als Nettopolice

selber abschließen kann? Informiere dich hier:

Riester-Rente selbst abschließenWie finde ich den besten Anbieter für einen neuen Vertrag?

Wenn ich mich für einen Wechsel der Riester-Rente entschieden habe, stellt sich natürlich die Frage, wie ich einen passenden Anbieter und Tarif finde. Zwei Dinge sollte bei der Wahl des Anbieters als grundsätzlicher Filter gesetzt sein.

Zum einen, dass es sich um einen Vertrag ohne Provision, also eine Nettopolice handelt und zum anderen, dass es sich um eine sogenannte ETF Riester-Rente, also einen Riester, bei dem das Investment in ETFs getätigt werden kann, handelt.

Wenn diese beiden Dinge gegeben sind, kann man sich im nächsten Schritt die Tarife, die übrig bleiben, im Detail ansehen. Dabei sind die unserer Meinung nach wichtigsten Kriterien, die die Entscheidungsgrundlage bilden sollten, folgende:

Bei einer Versicherung gibt es viele unterschiedliche Kostenarten. Das sind beispielsweise die Abschluss- und Vertriebskosten (diese gibt es in einer Nettopolice logischerweise nicht), die Verwaltungskosten oder auch die Kosten für die gewählte Geldanlage.

Die Effektivkosten fassen alle Kostenarten zusammen und verteilen diese gleichmäßig auf die gesamte Laufzeit. Dargestellt werden die Effektivkosten in Form eines Prozentwertes.

Die Effektivkosten geben an, um wie viel % die erzielte Rendite durch die Kosten des Vertrags reduziert wird.

Hat man beispielsweise Effektivkosten von 1% und die gewählte Geldanlage würde 6% erzielen, würden einem 5% gutgeschrieben werden.

Der Ausweis der Kosten in Form von Effektivkosten hat den Vorteil, dass die Kosten einfacher mit anderen Anlagen verglichen werden können. So kann man beispielsweise auf einen Blick die Kosten einer Versicherungslösung mit den Kosten eines Fonds vergleichen.

Wichtig ist, dass die Effektivkosten nur dann aussagekräftig sind, wenn der Vertrag auch die gesamte Laufzeit über durchgehalten wird. Hier gilt, je niedriger die Kosten, desto besser.

An dieser Stelle noch eine wichtige Präzisierung. Es gibt Vorlagen und Regeln, wie Effektivkosten zu berechnen sind. Diese werden herausgegeben von der Produktinformationsstelle Altersvorsorge (PIA).

Beim Ergebnis ist vor allem die Hochrechnung der Rendite entscheidend. Wenn hier höhere Werte angesetzt werden, kann es sein, dass auch die Effektivkosten höher ausfallen. Das liegt daran, dass die Kosten in Altersvorsorgeverträgen für gewöhnlich nicht absolut sind, sondern prozentuale Anteile des Vertragsguthabens.

Je höher jetzt die Rendite ist, desto höher ist das Vertragsguthaben und desto höher sind dann auch die absoluten Kosten.

Somit sind leider auch die Effektivkosten nicht ein 100% einheitlich vergleichbarer Wert. Jedoch ist es nach unserer Einschätzung nach von allen Kennzahlen die, die die Realität am besten abbildet und somit auch eine bestmögliche Vergleichbarkeit bietet.

Im Rahmen unseres Tests haben wir die Kosten für die Geldanlage nicht in den Effektivkosten berücksichtigt. Grund dafür ist, dass wir, um es vergleichbar machen zu können, davon ausgehen, dass wir bei allen Tarifen die gleiche Geldanlage hinterlegen und somit auch die Kosten für die Geldanlage bei allen gleich sind somit würde ist eine Berücksichtigung für das Ergebnis nicht notwendig. Darüber hinaus kann der Verbraucher auf diese Weise einfach die Kosten für seine Wunschgeldanlage auf die ermittelten Effektivkosten aufschlagen und hat so die für ihn relevanten Effektivkosten.

Angespartes Kapital / 10.000 * Rentenfaktor.

Hier das ganze auch einmal an einem Beispiel.

Angenommen, man hat über die Vertragslaufzeit 100.000€ angesammelt und der Rentenfaktor beträgt 25€, dann sieht die Berechnung wie folgt aus:

100.000€ : 10.000 *25€ = 250€

D.h. bei den angenommenen Zahlen würde die lebenslange Rente 250€ betragen. Zusätzlich kommen noch Überschüsse dazu die, die Versicherung erwirtschaftet, diese sind aber nicht garantiert und auch erst einmal unabhängig vom Rentenfaktor.

Beim Rentenfaktor unterscheidet man zwischen dem aktuellen Rentenfaktor und dem garantierten Rentenfaktor.

Der aktuelle Rentenfaktor gibt an, wie hoch der Rentenfaktor mit Erreichen des Rentenalters sein wird bei heutiger Rechnungsgrundlegung. D.h. wenn die grundsätzlichen Rahmenbedingungen so bleiben, wie sie jetzt sind, dann wird das der Rentenfaktor sein den man im Alter hat.

Hier kann man relativ pauschal sagen, je höher der aktuelle Rentenfaktor ist, umso besser, da mit einem höheren Rentenfaktor eine höhere Rente einhergeht. Dieser Wert ist jedoch nicht garantiert, sondern lediglich eine Hochrechnung.

Der garantierte Rentenfaktor gibt an welchen Rentenfaktor man in jedem Fall erhält, egal wie die Entwicklung der Rahmenbedingungen im Laufe der Zeit ist. Der garantierte Rentenfaktor gibt die garantierte Untergrenze an.

Jetzt könnte man ja meinen, dass genau wie bei dem aktuellen Rentenfaktor auch hier ein möglichst hoher garantierter Rentenfaktor optimal ist. Doch das lässt sich so pauschal nicht sagen. Garantien haben immer den Nachteil, dass sie unflexibel machen und meistens auch teuer sind.

Ein hoher garantierter Rentenfaktor kann dazu führen, dass die Versicherung eingeschränkter in Ihren Handlungsmöglichkeiten ist, da Sie zunächst die Garantie bedienen muss. Das kann dazu führen, dass Überschüsse geringer ausfallen und somit letztendlich die tatsächliche Auszahlung niedriger ausfällt trotz eines höheren garantierten Rentenfaktors. Des Weiteren haben wir uns angeschaut, ob die Versicherung auf die sogenannte Treuhänderklausel verzichtet. Im Rahmen des Versicherungsvertragsgesetzes (VVG) haben Versicherungen nach § 163 die Möglichkeit, auch ihre garantierten Rentenfaktoren nachträglich anzupassen, falls die wirtschaftliche Situation dies erfordert. Das kann natürlich nicht einfach so geschehen, sondern ein Treuhänder muss zustimmen. Wenn im Bedingungswerk diese Option explizit ausgeschlossen wurde, haben wir dies mit einem Bonus versehen.

- Höhe des Eigenkapitals Das Eigenkapital gibt an, was übrig bleibt, wenn man die Schulden von den vorhandenen Vermögenswerten abzieht. Daher ist ein hohes Eigenkapital erst einmal ein gutes Zeichen.

- Verwaltungskostenquote Diese sagt aus, wie effizient insgesamt im Unternehmen gearbeitet wird. Je geringer der Wert ist, umso besser.

- Nettoverzinsung (der letzten 10 Jahre) Diese sagt aus, was über alle Geldanlagen und Verträge hinweg nach Abzug der Kosten in den letzten 10 Jahren als Rendite erwirtschaftet wurde. Auch hier gilt logischerweise, je höher der Wert, desto besser.

- Höhe der investierten Gelder Diese Kennzahl sagt aus, wie viel Geld vom jeweiligen Anbieter im Rahmen des Versicherungsmantels investiert wird. Auch hier ist ein hoher Wert tendenziell gut.

Wenn du die gesamte Recherchearbeit nicht selber übernehmen willst, kannst du viele Informationen aus unserem Riester-Test 2025 beziehen. Hier haben wir verschieden Riester-Verträge nach den oben genannten Kategorien Effektivkosten, Geldanlage, Rentenfaktor, Flexibilität und Bilanzkennzahlen getestet.

Bei allen getesteten Tarifen handelt es sich um Nettopolicen (Verträge ohne Provisionen) und man kann in ETFs investieren.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSchritt für Schritt Anleitung zum Wechsel der Riester-Rente

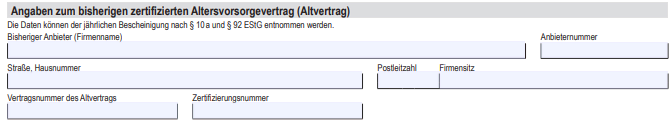

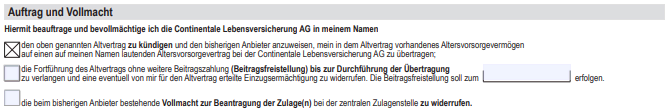

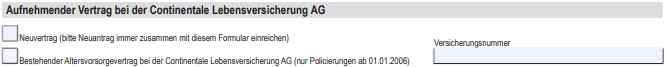

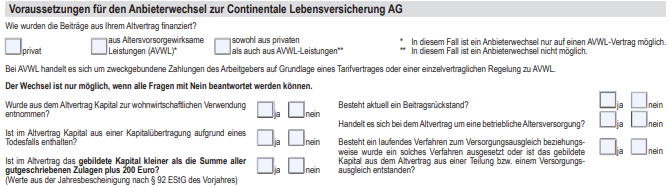

Die Beantragung des Wechsels ist nicht besonders kompliziert und geschieht in der Regel über ein vorgefertigtes Wechselformular des neuen Anbieters. Schauen wir uns im Folgenden ein solches Formular exemplarisch an, damit man weiß, welche Angaben benötigt werden:

Im ersten Schritt benötigt man seine persönlichen Daten sowie die Vertragsnummer, die Anbieternummer und die Zertifizierungsnummer des alten Anbieters. Die Daten zum alten Anbieter findest du entweder in deiner Police, die du nach Vertragsabschluss erhalten hast, oder alternativ in der jährlichen Information, die man meistens postalisch im ersten Quartal des Jahres erhält.

Im zweiten Schritt erteilt man die Vollmacht, dass die neue Versicherung das Kapital bei der alten Versicherung abrufen darf.

Im dritten Schritt gibt man an, ob der Übertrag auf einen neu abgeschlossenen Vertrag stattfinden soll oder auf einen (sofern es diesen gibt) bereits bestehenden Vertrag.

Im vierten Schritt müssen noch ein paar Fragen beantwortet werden, damit sichergestellt werden kann, dass auch möglich ist, das Kapital aus dem alten Vertrag zu übertragen. Die Einschränkungen betreffen die meisten Verbraucher allerdings nicht.

Zum Abschluss muss dann nur noch das Dokument unterschrieben werden und mehr ist in der Regel auch nicht notwendig. Um den Rest kümmert sich die neue Versicherung.

Häufig gestellte Fragen rund um den Wechsel der Riester-Rente

Quellenangabe

Autor: Benjamin de Groot

Gesetz über die Zertifizierung von Altersvorsorge- und Basisrentenverträgen (Altersvorsorgeverträge-Zertifizierungsgesetz - AltZertG); https://www.gesetze-im-internet.de/altzertg/BJNR132200001.html (Abruf 01.2025)

Einkommensteuergesetz (EStG) § 93 Schädliche Verwendung; https://www.gesetze-im-internet.de/estg/__93.html (Abruf: 01.2025)

Einkommensteuergesetz (EStG) § 10a Zusätzliche Altersvorsorge; https://www.gesetze-im-internet.de/estg/__10a.html (Abruf: 01.2025)